Μόνο με ένα απρόβλεπτο… πολεμικού τύπου, θα αναβληθεί η πρώτη έκδοση ομολόγου για το 2020, η οποία έχει ένα ειδικό χαρακτηριστικό, που δεν πρέπει να υποτιμηθεί: θα ξεπεράσει το όριο ασφαλείας του 2032.

Όλες οι έως τώρα έξοδοι στις αγορές στέφθηκαν με απόλυτη επιτυχία, τόσο ως προς τις αποδόσεις που πέτυχε η Ελληνική Δημοκρατία όσο και ως προς τους επενδυτές, όπου κατέληξαν αυτά τα ομόλογα. Έτσι, ενώ μέχρι πρότινος οι… πελάτες μας ήταν hedge funds, πλέον «παίζουμε» εκ του ασφαλούς με επενδυτικές και Κεντρικές τράπεζες, ακόμα και με ασφαλιστικά ταμεία. Ωστόσο, σε κάθε περίπτωση, πέρα από το ταμειακό «μαξιλάρι» που λειτουργούσε- και λειτουργεί- ως ο απόλυτος εγγυητής των νέων εκδόσεων, η χρονική διάρκεια των νέων ομολόγων δεν ακουμπούσε στην «κόκκινη» γραμμή.

Το «αγκάθι» του ελληνικού Χρέους

Ως γνωστόν, ως το 2032 ισχύει η περίοδος χάριτος για τα δάνεια του ESM και το ερώτημα εξαρχής ήταν τι μέλλει γενέσθαι από εκεί και πέρα, δηλαδή το κατά πόσο θα είναι βιώσιμο το δυσθεώρητο ελληνικό Χρέος. Το ΔΝΤ, για παράδειγμα, έχει σημειώσει πολλές φορές ότι οι Ευρωπαίοι θα πρέπει να ενεργοποιήσουν τις ρήτρες της συμφωνίας του 2018, έτσι ώστε να ελαφρύνει περαιτέρω η ελληνική οικονομία από το βάρος αυτού του Χρέους, διατυπώνοντας, μάλιστα, ερωτήματα κι επιφυλάξεις για το κατά πόσο η δυναμική της ελληνικής οικονομίας μπορεί να αντέξει αυτό το βάρος.

Ανάλογες επιφυλάξεις, λίγο ως πολύ, έχουν εκφράσει διεθνείς αναλυτές, Οίκοι και επενδυτικές τράπεζες, σε κάθε μελέτη για τις μακροπρόθεσμες προοπτικές της ελληνικής οικονομίας. Αυτήν ακριβώς τη διαχωριστική γραμμή έρχεται να ξεπεράσει το πρώτο ομόλογο του 2020.

Ερχεται το 15ετες ομόλογο

Όλες οι πληροφορίες συγκλίνουν στο ότι ο ΟΔΔΗΧ θα κάνει το βήμα που δεν έκανε πέρσι, εκτιμώντας ότι πλέον οι συνθήκες είναι κατάλληλες. Έτσι προ των πυλών βρίσκεται 15ετές ομόλογο, με λήξη το 2035, δηλαδή πέρα από την «κόκκινη» γραμμή του 2032. Τα μηνύματα που φτάνουν στην Αθήνα από τις διερευνητικές των προθέσεων των επενδυτών, είναι κάτι παραπάνω από αισιόδοξες κι όλα δείχνουν ότι η Ελλάδα μπορεί να αντλήσει 2 με 2,5 δις ευρώ, με χαρακτηριστική άνεση.

Όπως και στις προηγούμενες εκδόσεις, το μείζον ΔΕΝ είναι το επιτόκιο, αφού το ζητούμενο ΔΕΝ είναι αποκλειστικά και μόνο ένα χαμηλό κουπόνι, που θα μπορούσε να εξασφαλιστεί με τη συμμετοχή περισσότερων «επιθετικών» επενδυτών. Έτσι, ένα επιτόκιο στο 2% ή και λίγο υψηλότερα, θεωρείται ρεαλιστικό, χωρίς αυτό να σημαίνει βέβαια ότι δεν μπορεί να γίνει η θετική έκπληξη, όπως συνέβη στις προηγούμενες εκδόσεις.

Το ελληνικό «θαύμα»

Με φόντο την αναβάθμιση- λίγο ως πολύ προεξοφλημένη- από τη Fitch, που προκάλεσε μεγαλύτερη αίσθηση κυρίως λόγω της αιτιολόγησης της, απ’ ότι οποία λείπουν σοβαρές επιφυλάξεις για τη συνέχεια, ενώ αντιθέτως προεξοφλείται η συμφωνία με τους Ευρωπαίους για τα πλεονάσματα, στα γραφεία των dealers και των αναλυτών στις δύο πλευρές του Ατλαντικού γίνεται κουβέντα για το ελληνικό «θαύμα».

Με τίτλο «οι ελληνικές μετοχές αναδύονται από τις στάχτες», το γνωστό «Energy & Capital», κάνει ειδικό αφιέρωμα στα ελληνικά «χαρτιά» και στη δυναμική της ελληνικής οικονομίας, παρατηρώντας ότι μετά από μια δεκαετία κρίσης και απωλειών πολεμικού τύπου στο ΑΕΠ της χώρας, μετά από μια χρεοκοπία, η οικονομία κάνει δυναμική επιστροφή.

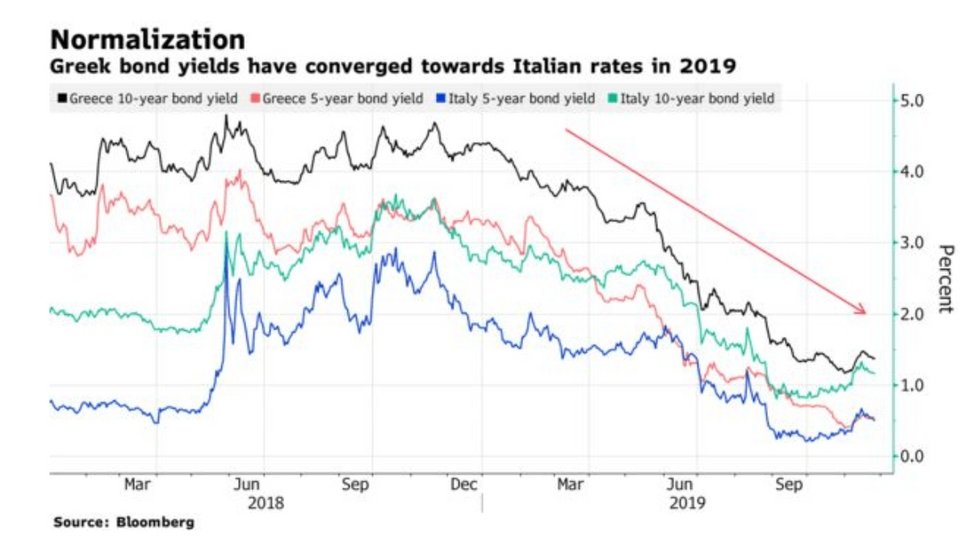

Εξαγωγές κυρίως αγροτικών προϊόντων, τουρισμός, λειτουργούν ως ατμομηχανές, ενώ γίνεται αναφορά στο μεταρρυθμιστικό «πακέτο» που προωθεί η κυβέρνηση, καθώς και στη δέσμη των φοροελαφρύνσεων. Όσο, δε, για το αν αυτή η εικόνα μπορεί να έχει συνέχεια, επισημαίνεται η μεγάλη άνοδος του δείκτη ΡΜΙ, που μαρτυρά αύξηση της μεταποίησης, η άνοδος του καταναλωτικού κλίματος στα υψηλότερα επίπεδα των τελευταίων ετών, όπως επίσης η εντυπωσιακή πτώση των τιμών των ελληνικών ομολόγων, που πλέον διαπραγματεύονται σε επίπεδα χαμηλότερα της Ιταλίας.