Το 2020 η υγειονομική κρίση COVID-19 καθόρισε την πορεία της ελληνικής οικονομίας. Το πραγματικό ΑΕΠ μειώθηκε κατά 8,2%, κυρίως λόγω της υποχώρησης της ιδιωτικής κατανάλωσης και της δραστηριότητας στον κλάδο του τουρισμού. Εντούτοις, όπως σημειώνει η Έκθεση Χρηματοπιστωτικής Σταθερότητας της Τράπεζας της Ελλάδας, η υιοθέτηση έντονα επεκτατικής δημοσιονομικής πολιτικής, σε συνδυασμό με τη διευκολυντική ενιαία νομισματική πολιτική, είχε ως αποτέλεσμα τη σημαντική άμβλυνση των αρνητικών επιπτώσεων.

Το χρηματοπιστωτικό σύστημα αντιμετώπισε κλυδωνισμούς κατά την εκδήλωση της πανδημίας, αλλά γρήγορα σταθεροποιήθηκε, ως αποτέλεσμα των μέτρων τα οποία ελήφθησαν από τις αρμόδιες αρχές. Η σταδιακή διεύρυνση του εμβολιαστικού προγράμματος με διάθεση περισσοτέρων εμβολίων σε περισσότερες ηλικιακές ομάδες και η επιτάχυνση των εμβολιασμών από το Μάιο και έπειτα έχουν δημιουργήσει θετικές προσδοκίες στους καταναλωτές και στις επιχειρήσεις για την πορεία της οικονομίας τους επόμενους μήνες και αναμένεται να ενισχύσουν την εγχώρια ζήτηση.

Η ενεργοποίηση του ευρωπαϊκού Ταμείου Ανάκαμψης (Recovery and Resilience Facility - RRF) δημιουργεί προοπτικές αύξησης των επενδύσεων και επιτάχυνσης της ανάκαμψης. Στο πλαίσιο αυτό, η σταδιακή απόσυρση των μέτρων στήριξης θα συμβάλει στην αντιμετώπιση των κινδύνων του χρηματοπιστωτικού συστήματος, σε συνδυασμό με την ανάκαμψη της οικονομίας και την πορεία βασικών μεγεθών, που αφορούν την ποιότητα των στοιχείων του ενεργητικού, την κερδοφορία και την κεφαλαιακή επάρκεια των τραπεζών.

Όσον αφορά τους τραπεζικούς κινδύνους, η ρευστότητα των ελληνικών τραπεζών κατά το 2020 βελτιώθηκε σημαντικά ως αποτέλεσμα της συμπερίληψης των τίτλων του Ελληνικού Δημοσίου στο έκτακτο πρόγραμμα αγοράς τίτλων λόγω πανδημίας (Pandemic Emergency Purchase Programme − PEPP) της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) και της αποδοχής τους ως εξασφαλίσεων στις πράξεις αναχρηματοδότησης από το Ευρωσύστημα, καθώς και της αξιοσημείωτης αύξησης των καταθέσεων πελατών. Η εξέλιξη αυτή συνέβαλε στην αύξηση του ενεργητικού των ελληνικών τραπεζών κατά 13,3% το 2020 καθώς και στην αύξηση των θέσεων σε ομόλογα. Τα μέτρα αυτά, σε συνδυασμό με τις παρεμβάσεις της Πολιτείας για την αντιμετώπιση των οικονομικών συνεπειών της πανδημίας, ιδιαιτέρως με την παροχή κρατικών εγγυήσεων, συνέβαλαν στην επέκταση της τραπεζικής πίστης προς τις μη χρηματοπιστωτικές επιχειρήσεις, η οποία ωστόσο θα μπορούσε να είναι ισχυρότερη δεδομένων των συνθηκών ρευστότητας των τραπεζών.

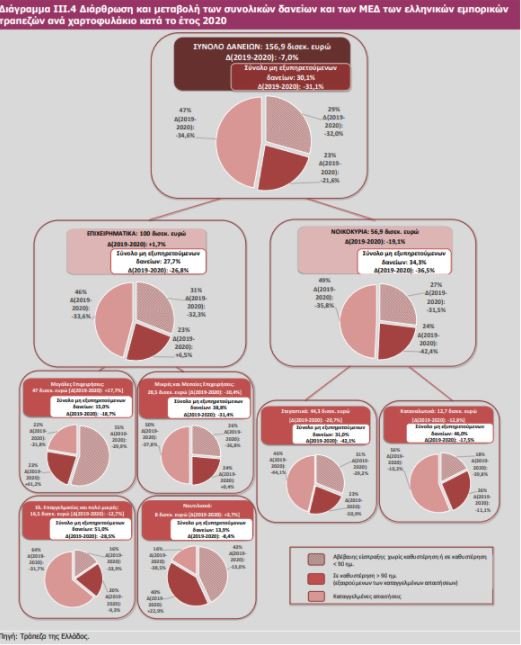

Επίσης, το 2020 συνεχίστηκε η βελτίωση της ποιότητας του δανειακού χαρτοφυλακίου των πιστωτικών ιδρυμάτων. Τα μη εξυπηρετούμενα δάνεια (ΜΕΔ) υποχώρησαν περαιτέρω, με αποτέλεσμα στο τέλος του 2020 το συνολικό απόθεμά τους να διαμορφωθεί σε 47,2 δισεκ. ευρώ, μειωμένο κατά 31,1% ή 21,3 δισεκ. ευρώ σε σχέση με το τέλος του 2019 (68,5 δισεκ. ευρώ) με στοιχεία εντός ισολογισμού. Αν και ο λόγος των ΜΕΔ προς το σύνολο των δανείων παραμένει υψηλός, σε ποσοστό που ανέρχεται στο 30,1%, αξίζει να σημειωθεί ότι η συνολική μείωση των ΜΕΔ σε σχέση με το υψηλότερο σημείο τους, που καταγράφηκε το Μάρτιο του 2016 (107,2 δισεκ. ευρώ), έφθασε το 56% ή 60 δισεκ. Ευρώ.

Η σαφής αποκλιμάκωση του αποθέματος ΜΕΔ προήλθε κυρίως από διαγραφές και τη μεταφορά ΜΕΔ εντός των τραπεζικών ομίλων στο πλαίσιο της ολοκλήρωσης συναλλαγών πώλησης μέσω τιτλοποίησης δανείων, οι οποίες προέβλεπαν ταυτόχρονα τον εταιρικό μετασχηματισμό των τραπεζών (hive down)1 . Ταυτόχρονα, η ενεργοποίηση του Σχήματος Προστασίας Στοιχείων Ενεργητικού (Hellenic Asset Protection Scheme – HAPS) με τη χορήγηση της εγγύησης του Ελληνικού Δημοσίου επέδρασε θετικά.

Ωστόσο, ο δείκτης ΜΕΔ παραμένει ο υψηλότερος στην ευρωζώνη και πολλαπλάσιος του μέσου όρου τραπεζών αντίστοιχου μεγέθους που εποπτεύονται από τον Ενιαίο Εποπτικό Μηχανισμό – SSM (2,6% με στοιχεία Δεκεμβρίου 2020). Συνεπώς, γίνεται αντιληπτό ότι απαιτούνται επιπλέον ενέργειες, οι οποίες θα διευκολύνουν την εμπροσθοβαρή αναγνώριση των ζημιών λόγω αυξημένου πιστωτικού κινδύνου εξαιτίας της πανδημίας και την εξυγίανση των ισολογισμών των τραπεζών μαζί με την αντιμετώπιση του προβλήματος των αναβαλλόμενων φορολογικών απαιτήσεων. Η ταχεία και πλήρης αποτύπωση των νέων ΜΕΔ που θα προκύψουν από την πανδημία στους ισολογισμούς των τραπεζών είναι υψίστης σημασίας για την επιλογή των κατάλληλων εργαλείων με σκοπό τη μείωση του αποθέματος και την ενίσχυση της ανθεκτικότητας των τραπεζών.