Το ραντεβού της επόμενης Παρασκευής με τη S&P θα επιβεβαιώσει τη σταθερή πορεία της Ελλάδας προς την επενδυτική βαθμίδα, εκτός αν τα «μεγάλα κεφάλια» του Οίκου Αξιολόγησης εκπλήξουν ευχάριστα την Αθήνα και κάνουν το τελευταίο βήμα προς την αναβάθμιση.

Το βασικό σενάριο ήταν και παραμένει η ανάκτηση της επενδυτικής βαθμίδας στο δεύτερο εξάμηνο της χρονιάς, καθώς ο εκλογικός κύκλος δεν διευκολύνει τους Οίκους να ανάψουν νωρίτερα το “πράσινο” φως. Το μόνο σίγουρο είναι ότι η πλήρης επιστροφή στην κανονικότητα δεν είναι κάτι γενικό και αόριστο.

Όπως επισημαίνει η Τράπεζα της Ελλάδας, το β΄ τρίμηνο του 2022 τα διεθνή επενδυτικά κεφάλαια που επενδύουν σε ομόλογα διαχειρίζονταν περί τα 28 τρισεκ. δολάρια ΗΠΑ σε στοιχεία ενεργητικού. Συνεπώς, είναι προφανές ότι, εφόσον ένας εκδότης ομολόγων, όπως το Ελληνικό Δημόσιο, αξιολογηθεί στην επενδυτική κατηγορία, δίνεται η δυνατότητα σε μια τεράστια δεξαμενή κεφαλαίων να επενδύσουν στα ομόλογά του.

Δεν είναι, όμως, μόνο οι κρατικοί τίτλοι που θα ωφεληθούν. Η αναβάθμιση θα έχει θετικές επιδράσεις στην αξιολόγηση επιχειρήσεων και τραπεζών, με επακόλουθο την προσέλκυση νέων κεφαλαίων και τη μείωση του κόστους δανεισμού τους.

Τα κριτήρια που οδηγούν την Ελλάδα στην επενδυτική βαθμίδα

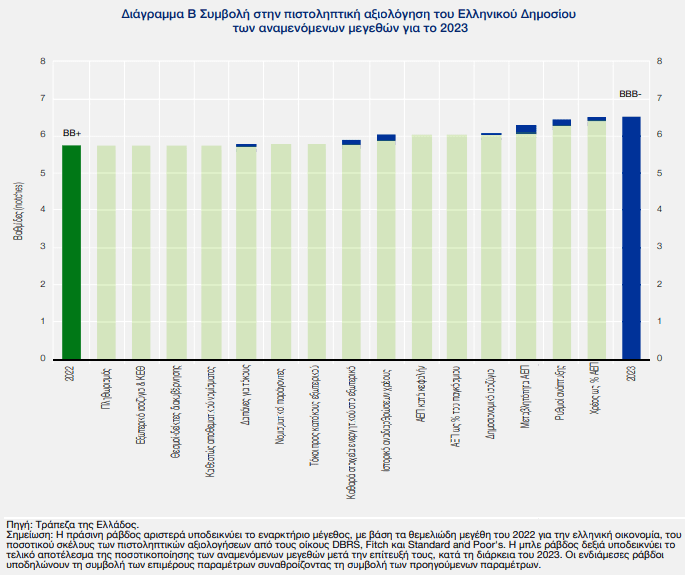

Ποια είναι, όμως, τα στοιχεία, τα κριτήρια, που οδηγούν την Ελλάδα στην επενδυτική βαθμίδα; Η Τράπεζα της Ελλάδας εστιάζει στους μακροοικονομικούς δείκτες και την ειδική βαθμολογία, που επιβεβαιώνει το βασικό σενάριο.

Συγκεκριμένα, υπολογίζονται οι μεταβολές, με βάση τις υποθέσεις ότι το 2023 το ΑΕΠ θα αυξηθεί κατά 2,2%, το Δημόσιο Χρέος θα μειωθεί σε περίπου 159% του ΑΕΠ και θα επιτευχθεί πρωτογενές πλεόνασμα 0,7% του ΑΕΠ. Οι εξελίξεις αυτές συμπαρασύρουν προς ανάλογη κατεύθυνση επιπλέον παραμέτρους που υπεισέρχονται στο ποσοτικό σκέλος της ανάλυσης. Για παράδειγμα, ο θετικός ρυθμός ανάπτυξης θα αυξήσει το κατά κεφαλήν ΑΕΠ, αλλά και το σχετικό μέγεθος της ελληνικής οικονομίας ως ποσοστό του παγκόσμιου ΑΕΠ, ενώ η περαιτέρω μείωση του Χρέους αναμένεται να βελτιώσει περαιτέρω τα καθαρά στοιχεία ενεργητικού του Ελληνικού Δημοσίου στο εξωτερικό.

Η επίτευξη των δημοσιονομικών στόχων και των αναμενόμενων μακροοικονομικών επιδόσεων για το 2023 αναμένεται να ανεβάσει το βαθμό που προκύπτει από το ποσοτικό σκέλος της ανάλυσης της ελληνικής οικονομίας κατά περίπου 0,8 της βαθμίδας. Στην εξέλιξη αυτή, συμβάλλουν σχεδόν ισόποσα οι αναμενόμενες δημοσιονομικές εξελίξεις (κατά 0,32 της βαθμίδας) και οι αναμενόμενες μακροοικονομικές επιδόσεις (κατά 0,33 της βαθμίδας). Συνολικά, οι εξελίξεις αυτές συνηγορούν σε αναβάθμιση του ΕΔ κατά μία βαθμίδα, με αποτέλεσμα την επίτευξη του στόχου της αναβάθμισης εντός της επενδυτικής κατηγορίας.

Η πολυπόθητη αναβάθμιση θα πέσει σαν ώριμο φρούτο; Προφανώς και όχι. Όπως επισημαίνει η ΤτΕ, πρέπει να συνεκτιμηθεί ότι οι παράμετροι των πιστοληπτικών αξιολογήσεων τις τροφοδοτούν μετά την πραγματοποίηση των μεγεθών. Έτσι, η αναβάθμιση του Ελληνικού Δημοσίου εντός της επενδυτικής κατηγορίας είναι ιδιαίτερα πιθανή εφόσον φανεί ότι η πορεία των μακροοικονομικών και δημοσιονομικών μεγεθών, το 2023, επιβεβαιώνει τις θετικές προοπτικές.

Μετά το ραντεβού με την S&P στις 21 Απριλίου το πρώτο crash test θα γίνει από την DBRS στις 8/9

Μετά το ραντεβού με την S&P στις 21 Απριλίου, το πρώτο crash test θα γίνει από την DBRS στις 8 Σεπτεμβρίου κι έναν μήνα μετά (20 Οκτωβρίου) θα ξαναπάρει τη σκυτάλη η S&P.

Το τελευταίο ραντεβού της χρονιάς είναι την 1η Δεκεμβρίου με τη FITCH. Όσο για την αξιολόγηση από τη MOODY’S στις 15 Σεπτεμβρίου είναι μάλλον αδιάφορη, καθώς ο Οίκος κρατά την Ελλάδα τρία σκαλοπάτια μακριά από την επενδυτική βαθμίδα.